白酒上市公司一季度业绩飘红行业有望延续高增长

据报道,近日,多家白酒行业上市公司发布了一季报或一季报业绩预告,在公布业绩的公司中,除皇台酒业(000995)出现亏损外,其他公司都实现营收和利润的高增长,尤其是利润增长方面,多家公司交出增长50%以上的答卷。业内人士预计,主要高端白酒企业一季度有望延续高增长,收入和净利润增速有望达到20%-40%。

今世缘:一季度业绩超预期,国缘助力腾飞

今世缘603369

年报符合预期,营收稳步增长。

公司17年总营收29.57亿,同增15.78%;归母净利润8.96亿,同增18.21%,其中白酒主营业务收入29.19亿,同比增长15.52%,业绩符合预期。单四季度营收5.64亿,同增14.17%,归母净利润1.2亿,同增11.11%,收入业绩保持平稳增长。

一季度业绩超预期,产品结构不断优化。

18Q1营收14.92亿,同比增长31.22%,归母净利润5.09亿,同比增长32.21%,业绩超预期。18Q1毛利率74.35%,同增0.34pcts,主因公司特A类以上占比稳步提升,产品结构不断优化所致。18Q1销售费用率14.52%,同增0.4pcts,净利率34.16%,同增0.23pcts,主因春节错峰17年销售费用顺延部分至18Q1销售费用所致。17年预收款8.15亿,同增67.70%,18Q1预收款2.45亿,同增118.8%,经销商打款积极,现金流不断得到改善。

产品结构不断优化,国缘业绩表现抢眼。

从产品结构来看,17年特A类以上营收占比79.30%,其中特A+类营收12.93亿,同增38.29%,占比43.80%;特A类营收10.48亿,同增9.97%,占比35.50%。特A类以上销售占比达81.8%,高端品牌国缘销售占比达62%,同增6pcts,贡献超70%的利润,产品结构不断得到优化,利于公司加快中低端BC类产品的整合力度。从区域分布来看,17年公司省内营收27.75亿,其中三大根据地淮安、盐城和南京合计14.41亿,同增16.96%,占比48.81%;南京和苏南地区合计9.44亿,同增19.34%,占比31.98%,省内渠道不断下沉,精细化耕作;省外营收1.58亿,同增4.64%,省外营收稳步增长。省外主推300-600元价格区间老开系产品,同时省内及北上广深等省制高点市场培育700-1000元价格区间的国缘V系产品。

省内精耕细作,省外实施“2+5+N”战略。

公司坚持厂家主导,厂商分工协作的“1+1”深度分销模式,渠道网格化、扁平化、精细化。省内市场制定“县县是重点”的方针,13个地市营销中心、70个市县办事处实现全面增长,最高增速达26.5%;省外市场坚定“重点突破,周边辐射,梯次开发,滚动发展”开发策略,实施“2+5+N”战略,重点攻克“2+5”重点省市,大力发展团购商或优质渠道商,开设今世缘(603369)国缘专卖店,31个被列为重点市县板块市场也普遍实现增长,重点市县板块市场平均增幅达64.5%。我们看好定位于次高端的国缘未来发展,预计2018-2020年EPS0.87/1.04/1.20元,对应PE20/17/14,给予“买入”评级。

古井贡酒:17年业绩积极乐观,值得重点配置

古井贡酒000596

核心观点:本轮白酒行业景气度回升阶段,二线白酒中我们持续重点看好古井贡酒(000596),核心在于公司高额费用投入志在扩张省外份额和提升品牌张力,我们认为随着产品结构的上移,前期牺牲的费用终将在利润端逐步体现,2017年古井集团数据反映股份公司全年业绩表现靓丽,净利润有望超出市场预期。我们继续强调重视大众消费升级趋势的崛起,徽酒200元价位产品进入放量增长期,徽酒龙头古井全面受益,这一趋势未被市场充分认知,预计未来公司利润端将步入收获期,利润增速显著快于收入将是趋势。当前古井在二线白酒中收益风险比最高,对应2018年PE仅20倍,利润增速30%以上,值得积极配置,继续重点推荐。

事件:古井销售公司官方平台显示,2017年古井集团全年实现营业收入87.32亿元,较去年同期增长14.79%;实现利润总额16.30亿元,较去年同期增长47.68%;上缴税收28.74亿元,较去年同期增长25.44%。

2017年公司利润增速有望超预期。根据过去几年集团公司与股份公司收入和利润占比情况,我们经过推算预计2017年股份公司收入在70亿元左右,同比增长16%左右,符合市场预期;净利润将超过11亿元,同比增长35%以上,利润增速有望超出市场预期环比实现加速增长。分产品来看,我们预计2017年古井本部收入约63亿元,同比增长约14%,黄鹤楼收入约6.9亿元,同比实现双位数增长(将2016年5月并表前收入考虑在内)。我们在中报和三季报点评中,重点强调公司利润端进入逐步释放阶段,核心原因在于产品价格体系理顺后费用投入的边际效应在提升,同时销售公司调整打款政策,进一步优化公司费用使用效率,目前来看我们的判断正在陆续兑现。

2018年春节动销良好,古井8年继续高增长。根据我们春节前后渠道密集跟踪反馈,2018年一季度公司回款计划占全年的40%,春节回款较为积极,整体动销增速好于去年,主要是年份原浆系列产品结构调整的比较好,合肥市场古井8年等高端产品增速在40%以上,前期省内偏弱的六安市场春节订单也达到3千万元,同比增长明显。2018年公司重点发力200元以上产品,品牌投入聚焦古井8年和16年,我们认为公司正在努力把握消费升级红利,借势将主力价格带逐步拔高来增强整体品牌力。2017年以来年份原浆系列价格带稳步提升,在此基础上,2018年公司积极考核渠道动销,节后省内渠道库存基本保持下2个月以下良性水平,基于目前渠道动销情况,我们预计一季度公司业绩有望继续超预期。

徽酒200元价位进入放量增长期,古井风险收益比突出。站在大的宏观政策背景下,我们认为棚改货币化、大城市人口回流等因素正在加快提高三四线城市乃至县乡市场的居民购买力,继续强调重视大众消费升级趋势的崛起。对于安徽白酒市场,我们认为200元价位已进入放量增长期,产品结构加速升级将显著提升盈利能力,古井作为徽酒龙头将充分受益,这一点市场并未充分认识到。中长期来看,我们认为随着价格带的上移,渠道利润的逐步提高,古井的销售费用率有望稳步下行,利润增速快于收入增速将是一大趋势,若公司治理结构出现改善,未来公司潜在利润弹性将更大。从投资角度来看,当前古井在二线白酒中收益风险比最高,对应2018年PE仅20倍,利润增速30%以上,值得积极配置,继续重点推荐。

投资建议:重申“买入”评级,继续重点推荐。我们调整盈利预测,预计2017-19年公司实现营业收入70.16、85.12、104.53亿元,同比增长16.59%、21.33%、22.80%;实现净利润11.31、15.18、19.65亿元,同比增长36.28%、34.27%、29.46%,对应EPS分别为2.25、3.01、3.90元。我们认为对应2018年,公司合理估值区间在25-30xPE。

山西汾酒:业绩符合预期,注重高质量增长,改革红利持续释放

山西汾酒600809

事件:公司发布2018年一季度业绩预增公告,预计2018年第一季度实现归母净利润7.02亿-7.49亿,同比增加50%-60%,业绩增速符合预期。

投资评级与估值:维持盈利预测,预测2017-2019年EPS分别为1.1元、1.85元、2.56元,同比增长58%、68%、38%,当前股价对应17-19年PE分别为49x、29x、21x,维持买入评级。我们看好公司的核心逻辑是:1、品牌上,汾酒是清香鼻祖,具有深厚的品牌底蕴,品质得到行业及消费者一致认可,具备快速恢复的基础;2、产品上,优化产品结构,进入2018年,高端酒价格继续提升,公司核心产品青花系列迎来放量良机;3、营销上,公司强化费用的执行和落地,强化销售团队建设与消费者培育,通过省外扩张与省内精耕形成巨大增长空间;4、国企改革使公司迎来重要发展机遇,公司在品牌、产品、渠道和团队建设、激励方面已发生积极变化,并且注重发展的质量和过程,保证后续不断发力。

利润增速符合预期,青花增长更加亮眼。17Q1公司实现收入21.81亿,预计占全年35%左右,结合渠道反馈,我们预计18年一季度销售公司完成全年任务的40%左右,同比增长40%以上。省内外结构基本上达到1:1,省外增速快于省内。产品结构继续上移,预计青花占比达到25%以上,比17年占比提升5个点左右,青花完成全年目标的40%-50%,同比增长70%以上,实现超预期增长。18Q1归母净利润增速50%-60%,考虑到17Q1税率仅13%,为低点水平,预计18Q1税率有所提升;且由于18年加速向省外扩张,增加品牌宣传的费用投入,销售费用率有所提升,因此实现50%-60%的净利润增长完全符合预期。预计18年全年青花量价齐升,带来收入利润加速增长。

18年更加注重良性高质量发展,改革红利加速释放。17年是汾酒的恢复性增长年,公司实现了顺价、良性放量不压货、市场费用的严格执行和有效落地。18年公司继续严守价格刚性、费用落地、区域窜货三条红线,加速释放改革红利。18年公司(1)更加注重对过程和质量的考核,保证良性和高质量增长;(2)更加注重品牌高度,加强品牌投入,春糖期间公司推出定价5999元的青花50和1399元的青花中国装,拉升品牌高度,同时18年公司在广告投放上预计也会有较大投入;(3)进一步推进精准营销,强化费用落地,优化经销商结构;(4)强化消费者培育,品鉴力度大大加强,扩大消费群体;(5)4月1日起,青花将取消全部返利,预计18年仍然会继续提价挺价,使青花30站稳600-800价位段。

股价上涨的催化剂:收入利润增长持续超预期

沱牌舍得:改革持续深化,业绩厚积薄发

舍得酒业600702

事件:公司发布2017年度业绩预增公告,预计2017年实现归属于上市公司股东的净利润为1.3亿元到1.6亿元,与上年同期相比增加0.5亿元到0.8亿元,同比增长62.10%到99.50%。

产品结构逐步调整到位,2018年收入有望提速。公司主打“舍得+沱牌”双品牌,其中舍得定位高端,沱牌主攻中低端。品味舍得作为核心产品,定位300-600元次高端价格带,预计全年收入增速50%以上,贡献收入主要增长;舍之道增速较慢。沱牌处于调整期,产品将聚焦于天特优曲。公司2016年底开始削减中低端产品,2017Q1-3低档酒收入同比下降25.55%,拉低整体收入增速。随着产品梳理完成,预计2018年沱牌将恢复增长,中低档酒增速回升叠加高档酒高速增长可大幅增厚公司收入。

天洋入主后为公司注入民营活力,改革不断深化。业务方面公司剥离医药,聚焦白酒主业。名称由“四川沱牌舍得酒业(600702)股份有限公司”变更为“舍得酒业股份有限公司”,突出“舍得”以强化品牌形象。此外,沱牌与舍得各自成立营销公司独立运营,并对拆分后的两大营销公司市场区域进行细分,体现了市场营销上的专业化与体系化。渠道方面公司持续进行扁平化布局,下沉到市县,2017年前三季度经销商净增354家,一线销售人员数量快速增长(预计2017年底2000人)。费用投放精细化,由返利改为由公司直接投放控制。员工福利提高,激励政策优化进一步提升销售人员积极性。品牌宣传方面除央视广告外,公司还通过智慧舍得讲坛、品鉴会提升形象。

2017业绩承压,2018将加速释放。公司2017年实现归母净利润1.3-1.6亿元,同比增长62.1%-99.5%;其中Q4实现归母净利润0.35-0.65亿元,同比增长35.96%-154.11%。业绩增长一方面受益收入增长,另一方面受益产品结构优化,中高档占比提升拉升毛利率。2017年由于计提内退员工福利及Q3大力度的市场投入,公司业绩受到压制。2018随收入加速、改革深化及定增落地,业绩有望加速释放。

盈利预测:预计2017-2019年EPS为0.45、1.24、2.05元,对应PE为107倍、39倍、24倍,维持“买入”评级。

猜你喜欢

猜你喜欢 广东省推出第二批5项青年民

广东省推出第二批5项青年民  2021年中国进出口规模达6.05

2021年中国进出口规模达6.05  全面推进创新型省份建设 20

全面推进创新型省份建设 20  个人养老金制度加速崛起 金

个人养老金制度加速崛起 金  安徽省新增上市公司数创历史

安徽省新增上市公司数创历史  2021年我国“四新经济”新设

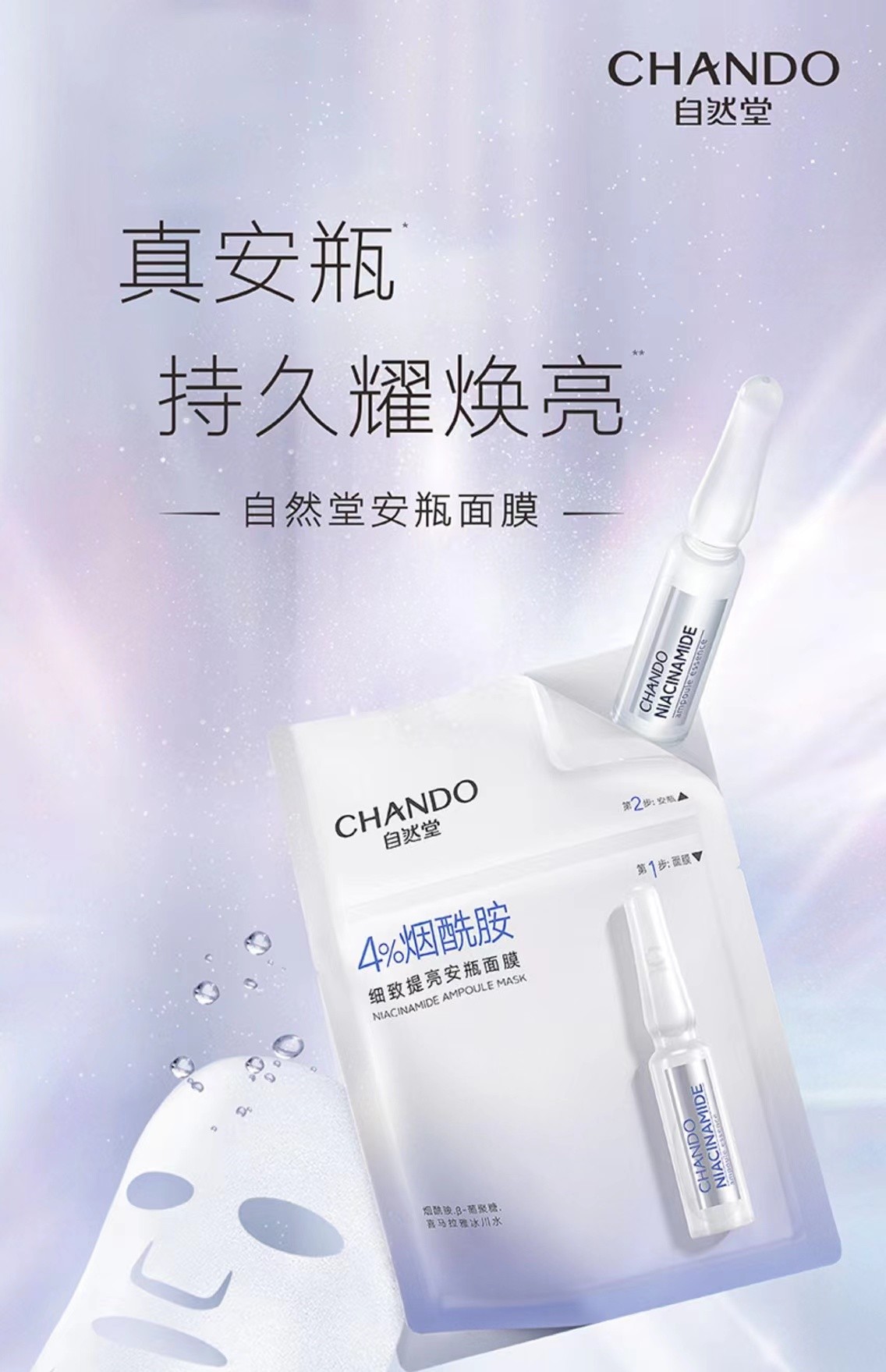

2021年我国“四新经济”新设  真安瓶持久焕亮|一片媲美7天

真安瓶持久焕亮|一片媲美7天  女车主通过"团团车行"卖车遇

女车主通过"团团车行"卖车遇