上周A股呈现震荡整固走势,沪指在3100点附近宽幅拉锯,创业板指数则在60日均线上方获得较强支撑。盘面上延续了此前的结构型特征,大中小市值品种的运行风格依然有所差异,但资金交投意愿较前期明显提升,盘面热点也随之丰富。中短线来看,市场情绪得到明显舒缓,加上A股整体估值也回归至相对较低水平,沪指在3100点附近有望构筑阶段性底部。

上周市场各板块走势之间虽然存在一定的分化和差异,但板块之间有序轮动迹象有所显现,资金主动创造做多热点的意愿较为强烈,这无疑是市场开始逐步转暖的重要信号。具体来看,一方面,银行、保险及地产等权重板块走势平稳,虽然对指数没有明显拉动作用,但可以为其他中小创品种的表现创造稳定的氛围。值得一提的是,券商板块作为市场运行的重要风向标,其反复活跃的表现对市场人气的提振作用非常明显,也给做多动能释放提供了重要渠道。另一方面,以中小创为主的题材、概念板块热点较为丰富,从生物医疗、猪肉、农业等防御型板块,再到国产软件、信息技术、触摸屏等新兴产业板块,板块轮动特征开始显现,盘面也显露出良性的板块效应和赚钱效应,这都有利于指数在当前位置上逐步走强,行情在后市逐步转暖的概率也在加大。

回到A股自身的估值水平来看,根据数据的统计,目前上证A股、中小板和创业板的市盈率(TTM)分别为14倍、35倍和54倍左右,经历了近期的调整之后,可以看到沪指的估值已经回到2800点左右水平,同时中小板的估值水平也再度进入相对合理的低估区间。虽然创业板估值水平相对主板偏高,但近期发布的一季报显示,创业板的业绩增速达到两位数以上,一定程度上能够提升资金的风险偏好。整体而言,当前A股的估值水平具备一定的优势,有助于封杀指数继续下跌的空间,同时也能提升对于长线资金的吸引力。

基于上述分析,我们对A股后市运行保持相对乐观的判断,3100点附近构筑阶段性底部的概率较大。操作策略上,不妨保持积极配置,控制七成左右仓位的基础上,关注两条投资主线:一是关注调整充分的白马类品种,包括家电、银行、地产等板块;二是从中长线投资思维出发,关注环保、新能源汽车、信息技术等代表经济转型方向的新兴产业板块。

猜你喜欢

猜你喜欢 广东省推出第二批5项青年民

广东省推出第二批5项青年民  2021年中国进出口规模达6.05

2021年中国进出口规模达6.05  全面推进创新型省份建设 20

全面推进创新型省份建设 20  个人养老金制度加速崛起 金

个人养老金制度加速崛起 金  安徽省新增上市公司数创历史

安徽省新增上市公司数创历史  2021年我国“四新经济”新设

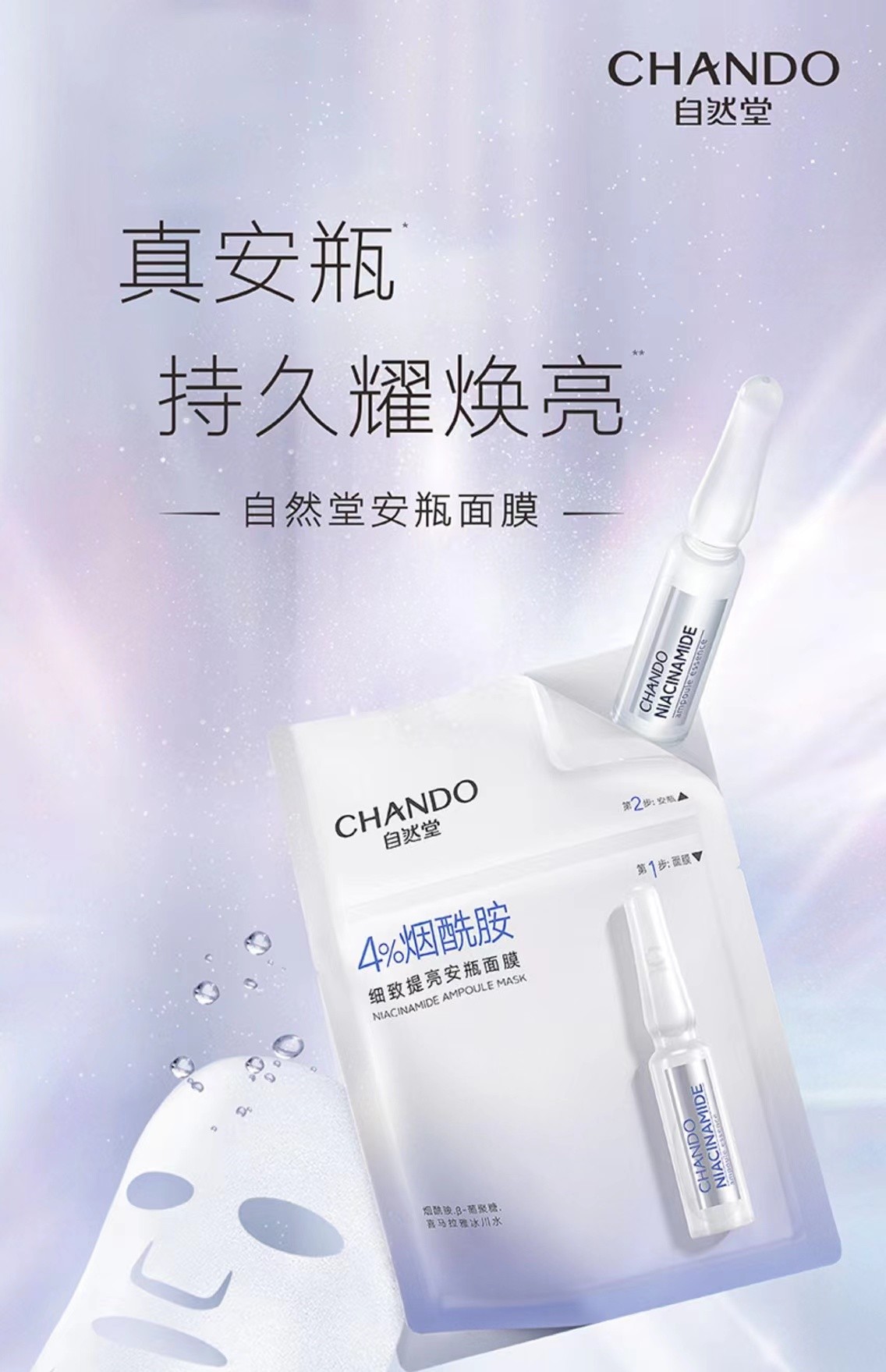

2021年我国“四新经济”新设  真安瓶持久焕亮|一片媲美7天

真安瓶持久焕亮|一片媲美7天  女车主通过"团团车行"卖车遇

女车主通过"团团车行"卖车遇