一、货币政策有没有转向

第一个关键词,不急转向。转向是要转的,但要讲究什么时候转,转的速率,转的节奏等,过程中讲究与美联储斗智斗勇,对外要管汇率,对内要管通胀。第二个关键词,调结构。从地市级层面来看,银行信贷政策的导向有几个特点:

1、总量上要求加大投放力度,新增贷款用考核方式压下来,考核较以往更细化。

2、严控房地产行业,企业端只能投白名单。

3、制造业相对宽松,而且可以说非常宽松,鼓励投制造业+实体+小微。

4、鼓励加大与政府合作力度。结论是,总量增长,增速增长,信贷要服务实体经济,要支持制造业+兜底稳定,用制造业+头部房地产+政府的增长对冲其他的减少。

第三个关键词,撕裂甚至撕碎。信贷政策调结构,结果就是在单一时间点只能是几家欢喜几家愁,没有皆大欢喜,但也没有满盘皆输,总有涨的、总有跌的,这也是对当前A股的定性。

未来应该是几家欢喜几家愁,社会经济活动呈现结构性特征。尤其房地产信贷会被压缩,历史上房地产信贷受到影响后,经济都会出现活力降缓的特点。

至于大家一致性预期房地产资金流入减少,会流入股市的说法,也许有相当道理,2020年基金发行火爆可能于此相关。

但一定要认同货币政策一定回转,转的速率、节奏仅仅是时间问题。

二、选股的难度

这几天去分别试驾从特斯拉到宝马到东风等电动汽车,慢慢去品味电动汽车是不是有机优秀的性能。已经落后于未来的世界,试着跟上。

未来几个月买股票概率很低,从当前市场走势看估值依然很高,80倍市盈率不稀奇,稀奇的是很多行业报告能给部分公司在2022年,动不动定义业绩增4、5倍,有点不可思议。怪不得股价估值那么高,原来跟2007年一样,给估值都是60倍是低的,100倍才是正常。万一企业增速跟不上,股价岂不是要跌的一塌糊涂。

这几天拼命地学习,发现好标的就去看基本面,确实感觉估值太高,股价跌30%,比如40股价跌到28左右才敢下手。有的行业估值不高,但是一看行业就感觉不行,未来增长空间早就封杀。

当前选股难度极大,好的高高在上,差的不能碰。不如耐心等几个月,万一发生基金赎回大于认购的情况,那就好选股了。

三、当前已经是熊市

不能看指数,指数仅仅是100—300家个股走势,要看大部分个股走势,大部分个股是下跌的,这是事实不是推论。

如果除去新能源汽车和光伏,大部分个股是下跌。整个市场其实已经跌幅很大,仅仅是部分个股抱团导致市场依然较为热火。

我们不放推测一下,抱团的个股还能持续上涨吗?如果不能,会不会出现抱团自己有的会落袋呢?如果出现基金净值3—6个月不增长,赎回的资金会不会大增?

总之当前股市,不看到基金赎回潮出现就不会出现很低的买点,但是谁又能否认一个事物会有两面性呢?

四、预亏个股大增

今年预亏个股数量不少,1月29日是预亏公布最后一天,很多个股亏损幅度很大。

影视类、航空运输类等2020年巨亏,2021年疫情可能会出现重大好转,但是看电影、旅游的人数依然会大幅减少,2021年肯定也是巨亏。

什么时候能抄底?是*ST,股价极低没人要的时候,同时疫情明显受到控制的时候。

总之,当前准备过年,做个跨年度逆回购啥也不干了。

猜你喜欢

猜你喜欢 广东省推出第二批5项青年民

广东省推出第二批5项青年民  2021年中国进出口规模达6.05

2021年中国进出口规模达6.05  全面推进创新型省份建设 20

全面推进创新型省份建设 20  个人养老金制度加速崛起 金

个人养老金制度加速崛起 金  安徽省新增上市公司数创历史

安徽省新增上市公司数创历史  2021年我国“四新经济”新设

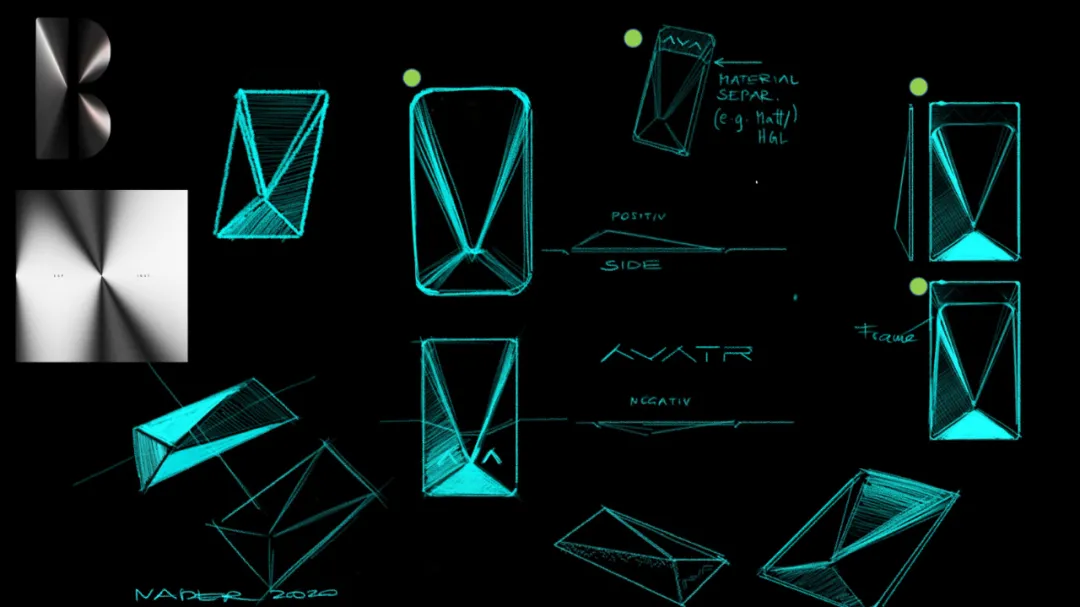

2021年我国“四新经济”新设  智能化时代的象征——阿维塔

智能化时代的象征——阿维塔  女车主通过"团团车行"卖车遇

女车主通过"团团车行"卖车遇